US-Aktien im Höhenflug! Doch was ist mit China?!

Chancen & Risiken zwischen dem Bullenmarkt der USA & dem absteigenden Ast Chinas

Kurze Zusammenfassung der Unterthemen:

USA:

Aktienboom in den USA

Einfluss der Big Player

Stabile wirtschaftliche Entwicklung

Begriff “Soft Landing” und Marktstimmung

Niedrige Volatilität und Euphorie

Ausblick auf die Rallye

China:

Was war passiert?

Eine Abwärtsspirale beginnt

Steht China heute vor einer Trendumkehr?

Japans Börse boomt

Schattenseite im Land der aufgehenden Sonne

Finger weg von asiatischen Aktien?

Die US-amerikanischen Aktien boomen und es scheint so, als wäre kein Ende in Sicht. Seit Anfang des Jahres hat der S&P 500, Stand 29.02.24, 7,25 % zugelegt und reist damit von einem Allzeithoch zum anderen. Dabei wurde bis jetzt auch schon die neuerdings spannende Marke von 5000 Punkten überschritten und somit lässt sich ein weiterer Meilenstein in den Geschichtsbüchern der Börse eintragen.

Der Index tendiert klar über der 50-, aber auch 200-Tageslinie, die ein Anzeichen für eine gewisse Stabilität des Indexes setzen. Grund für die schon fast astronomische Euphorie sind vor allem die positive Geschäfts- und Wirtschaftsentwicklung der USA und der Hype um die Künstliche Intelligenz, die mittlerweile in aller Munde ist und auch in Europa Fuß fasst. Gerade die Big Player, besonders die Big-Tech-Unternehmen dieser Welt, profitieren enorm von der idealistischen und verträumten Zukunft der KI und planen in jeglicher Hinsicht, in diesem Bereich zu expandieren.

Einfluss der Big Player

Zukunft ist ein passendes Schlagwort, denn berechtigterweise zählt die Weisheit: „An der Börse wird die Zukunft gehandelt.“ Dieses Zitat und noch kräftigere Kursanstiege treffen für die Big-Player voll und ganz ein.

Nvidia, Microsoft und Meta sind Paradebeispiele für das Tragen der US-Märkte. Nicht ohne Grund sind diese Unternehmen bzw. Aktien Teil der berüchtigten „Glorreichen 7“-Allokation, die im Gegensatz zu den restlichen 493 Aktien des S&P 500-Index einen nahezu astronomischen Anstieg erfahren durften. Diese besondere Differenz wird durch den Gap der folgenden Grafik deutlich.

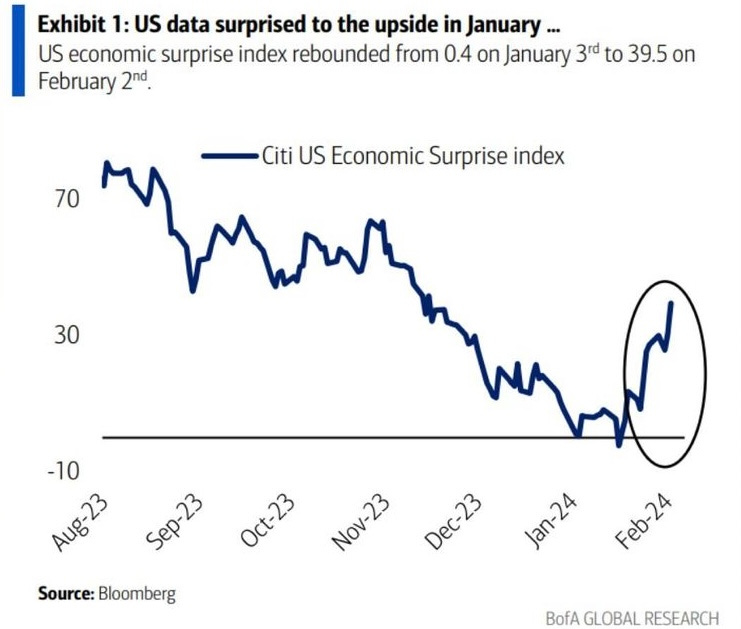

Stabile wirtschaftliche Entwicklung

Wie schon zuvor angedeutet, trägt auch die solide Wirtschaftsentwicklung zu dem aktuellen Boom an den amerikanischen Märkten bei. Anders als viele Börsenkritiker dachten, sehen wir nämlich durchaus eine Stabilität am Arbeitsmarkt, aber auch in der allgemeinen wirtschaftlichen Entwicklung, die auch ein Grundstein und Indikator für die Sicherheit an den Märkten in Europa und der ganzen Welt ist.

Denn man kann sagen: Wenn es den Amerikanern gut geht, müssen wir uns nicht zwingend Sorgen machen. Und bislang trifft das auch durchaus zu. Auch das Bruttoinlandsprodukt der USA, ein allseits bekannter und leicht verständlicher Indikator für die Stabilität und das Wachstum eines Landes, scheint nicht zu schrumpfen. Stattdessen sehen wir, dass die USA auf dem besten Weg sind, stabile Umsätze zu erzielen und sich nicht davon abhalten zu lassen. Abhalten zu lassen von den negativen Stimmen, auch von Kritikern, die einen großen Einfluss auf die Finanzwelt haben und der Meinung sind, dass ein sogenanntes Soft Landing, ein sicheres Szenario für eine weiche Wirtschaftslandung, nicht in Steine gemeißelt ist.

Begriff “Soft Landing” und Marktstimmung

Dazu gehört auch Jamie Dimon, der CEO von J. P. Morgan, einer der weltweit mächtigsten Banken, und deren Töne sehr an Aufmerksamkeit gewinnen. Dimon ist strikt der Meinung, und das auch schon seit längerer Zeit, dass die Bürger und vor allem Markthändler sich nicht auf die Meinung einer Soft Landing verharren sollten und auch die Märkte bei einem eintretenden Widerspruch stärker fallen können als bereits gedacht.

Doch was ist überhaupt unter einer Soft Landing, also einer weichen Wirtschaftslandung, zu verstehen?

Unter einer Soft Landing (dt.: sanfte Landung) versteht man in der Wirtschaft gemeinhin einen zyklischen Konjunkturabschwung, der nicht in einer Rezession endet. Mündet der Zyklus dagegen in mindestens zwei aufeinanderfolgenden Quartalen mit negativem Wirtschaftswachstum, spricht man von einer Hard Landing, also einer harten Landung. (Deutsche Bank)

Doch Jamie Dimon lag bislang nicht richtig mit seinem Blick auf die Wirtschaft, und als ein Außenstehender, der die ganze Zeit auf einen kräftigeren Rücksetzer wartet, um Gelder vom Seitenrand in den Markt zu schießen, fühlt man sich schon fast als ein Außenseiter an der Börse, weil man nicht die großen Kursgewinne miterlebt. Doch es gibt tatsächlich seit einigen Monaten keine direkten Abstürze oder Dips, wie man in der Börsenkultur sagt, die so ausgeprägt sind, dass man in den Markt einsteigen bzw. bereits im Depot liegende Aktien nachkaufen kann.

Niedrige Volatilität und Euphorie

Minimale Kursrücksetzer, aber beachtliche Kursgewinne – welcher Zusammenhang ist für diese Divergenz verantwortlich? In Grunde genommen ist ein entscheidender Faktor die Volatilität, die im Vergleich der letzten Jahre unter dem Durchschnitt liegt.

Derzeit schwankt die Volatilität auf dem hier angesprochenen Index S&P 500 um den Wert 13, der fast den Boden der letzten 5 Jahre bildet. Das spricht definitiv für eine niedrige Schwankungsstärke, die wiederum das Phänomen niedriger Kursrücksetzer erklärt, insofern überhaupt ein Kursrücksetzer in diesem kräftigen Bullenrun mal auftaucht.

Des Weiteren spielt auch, wie bereits angedeutet, die unangefochtene und nahezu astronomische Euphorie der Markthändler eine wichtige Rolle. Die Stimmung am Markt kann durch ein Stimmungsbarometer, wie den berüchtigten CNN Fear & Greed Index, gemessen und anschließend auf die Marktbreite angewendet werden.

Aktuell bestätigt dieser Indikator nur das, was wir an den Märkten sehen. Pure Euphorie und das Setzen grenzenloser Ziele für den amerikanischen Aktienmarkt. Doch auch wenn der Indikator eine extreme Gier signalisiert, heißt das nicht, dass wir mit der Ausschöpfung unserer Euphorie am Ende sind. Und auch wenn dem so sei, können die Märkte weiter neue Rekorde erreichen. Denn es kommt nicht darauf an, ob wir nun gierig bzw. voller Euphorie sind, sondern darauf, wie lange diese Atmosphäre anhält. Mit Blick auf die Historie der letzten 2 bis 3 Monate schwebt der Wert dieses Indikators nämlich in der Kategorie der Gier bzw. Euphorie.

Ausblick auf die Rallye

All das sind gute Zeichen dafür, dass wir sicherlich noch nicht am Ende dieser Rallye sind. Und warum auch, denn wir sind schließlich wieder in einem Bullenmarkt, der sich historisch gesehen durchschnittlich 22 Monate dementsprechend verhält und einen triftigen Grund bräuchte, um sich aus dieser Phase zu verabschieden!

Und gibt es diese Gründe? Aus Sicht der meisten Börsianer nicht wirklich, weil im Moment alles für eine Fortsetzung dieses Booms spricht und selbst wenn es zu schlechten Nachrichten kommen sollte, gibt es immer noch Katalysatoren, die den Markt Euphorie und Fantasie für die Zukunft schenken! Ich sage nur KI ;)

China: Der wilde Ritt des roten Drachen

Während sich die US-Aktienmärkte also immer neuer Höchststände erfreuen, kämpft China gegen die Deflation: In den letzten drei Jahren verlor der Hang Seng, einer der wichtigsten Indizes Asiens, mehr als -40 Prozent seines Wertes. Im selben Zeitraum liegt auch der Shanghai-Composite-Index bei knapp -15 Prozent.

Noch problematischer wird es, wenn man sich den Verfall von Grundstücks- und Immobilienpreisen etwas genauer ansieht: Denn seit Anfang 2022 befindet sich Chinas Immobilienmarkt in einer schweren Rezession.

Was war passiert?

Jahrzehntelang haben Chinas Bauträger ihre Expansion auf Pump finanziert. Während die Besorgnis aufgrund dieser starken Fremdfinanzierung durchaus vorhanden war, wurden die günstigen Kreditbedingungen weiter fortgesetzt, ohne die Gläubiger über die damit verbundenen Risiken in Kenntnis zu setzen. Im zweiten Halbjahr 2020 führte China schließlich die Politik der drei roten Linien ein, die von den Bauträgern verlangt, ihre Schulden zu reduzieren. Das brachte schließlich viele Bauträger an den Rand des Ruins.

Eine Abwärtsspirale beginnt

Der chinesische Immobilienmarkt macht derzeit 21 Prozent des Bruttoinlandsprodukts Chinas aus. Anfang 2020 lag dessen Anteil noch bei knapp einem Drittel. Es kann daher nicht von der Hand gewiesen werden, dass der chinesische Immobilienmarkt einen essenziellen Anteil an der Erfolgsgeschichte Chinas hat.

Dabei liegen die Immobilienpreise in chinesischen Großstädten wie Shenzhen, Goungzhou oder Peking in etwa dreimal höher, wie beispielsweise in den Metropolen New York City oder Tokio. In Shanghai liegen die Immobilienpreise sogar mehr als viermal so hoch. Zurecht werden daher Erinnerungen an das Platzen der Immobilienblase Japans Anfang der 1990er-Jahre wach.

Durch den Verfall der Immobilienpreise waren sowohl Unternehmen als auch Privatpersonen von massiven Wertverlusten betroffen. Die Schulden können über den stetigen Anstieg ihres Immobilienbesitzes nicht länger getilgt werden, also müssen andere Vermögenswerte verkauft werden. Das Konsumverhalten geht zurück, die Leute beginnen zu sparen - auch aus Angst vor der immer höher steigenden Arbeitslosigkeit. Diese hat sich bei 16-24-jährigen in den letzten fünf Jahren auf über 20 Prozent mehr als verdoppelt.

Dieser Trend spiegelt sich auch in den Firmenbilanzen wieder: Rund ein Viertel aller chinesischen Privatunternehmen schrieb im letzten Jahr Verluste. Fünf Jahre zuvor waren es noch die Hälfte.

Steht China heute vor einer Trendumkehr?

Mit dem Verbot von Shortselling und Hedgefonds, die sich dieser Praktiken bedienen, geht China einen etwas ungewöhnlichen Weg. Ende Januar wurde auch bekannt, dass Peking einen Stabilisierungsfonds im Wert von 300 Milliarden US-Dollar errichten wolle. Damit sollen vor allem heimische Aktien gekauft werden.

Dieser Plan schien zumindest vorerst die Märkte zu beruhigen, denn seitdem befinden sich Hang Seng, der CSI 300 und CSI 1000 (mit den 1.000 größten chinesischen Unternehmen) wieder im Aufwärtstrend.

Doch Kritiker warnen, dass es sich hierbei nur um eine Verschnaufpause handelt, und der Ausverkauf weiterginge, sobald die Anleger feststellen würden, dass weitere Unterstützungsmaßnahmen ausbleiben.

Tatsächlich ist auch die Senkung der Fünfjahreszinsen von letzter Woche nur ein Tropfen auf dem heißen Stein: »Die Leute wollen sich entschulden, weil die Schulden zu hoch sind für die fallenden Immobilienpreise. Dieser Faktor kann eigentlich gar nicht mit einer niedrigen Zinspolitik aufgefangen werden. [...] Auch wenn die Zinsen bei null stehen, nehme ich keinen Kredit auf, wenn ich Angst habe, dass bei mir das Vermögen noch weiter fällt.« Carsten Roemheld, Chief Financial Analyst bei Fidelity.

Es brauche daher größere Stimuli, die vor allem den fallenden Immobilienmarkt stützen müssten. Aber auch eine Woche vor dem alljährlichen Plenum des Nationalen Volkskongress gibt es keine Anzeichen für größere Konjunkturimpulse oder gar einen Reformplan:

»Es wird auf dem Nationalen Volkskongress keine politischen Paukenschläge geben, auch weil China keine guten Möglichkeiten hat, das Wachstum über seine traditionellen Kanäle aufrechtzuerhalten.«, so Logan Wright von der Rhodium Group.

Tatsächlich sprach auch Fed-Chef Powell in seinem Interview mit 60 Minutes davon, dass China sich weg von einer Wachstumsgesellschaft und hin zu einem Staat der Regulierung bewegt habe.

Laut Derek Scissors, vom American Enterprise Institute, stecke China »aus eigener Entscheidung« fest: Bei einer »jetzigen Kursänderung müsste [China] gravierende langfristige Fehler eingestehen - und das wäre [für China] unwahrscheinlich.«

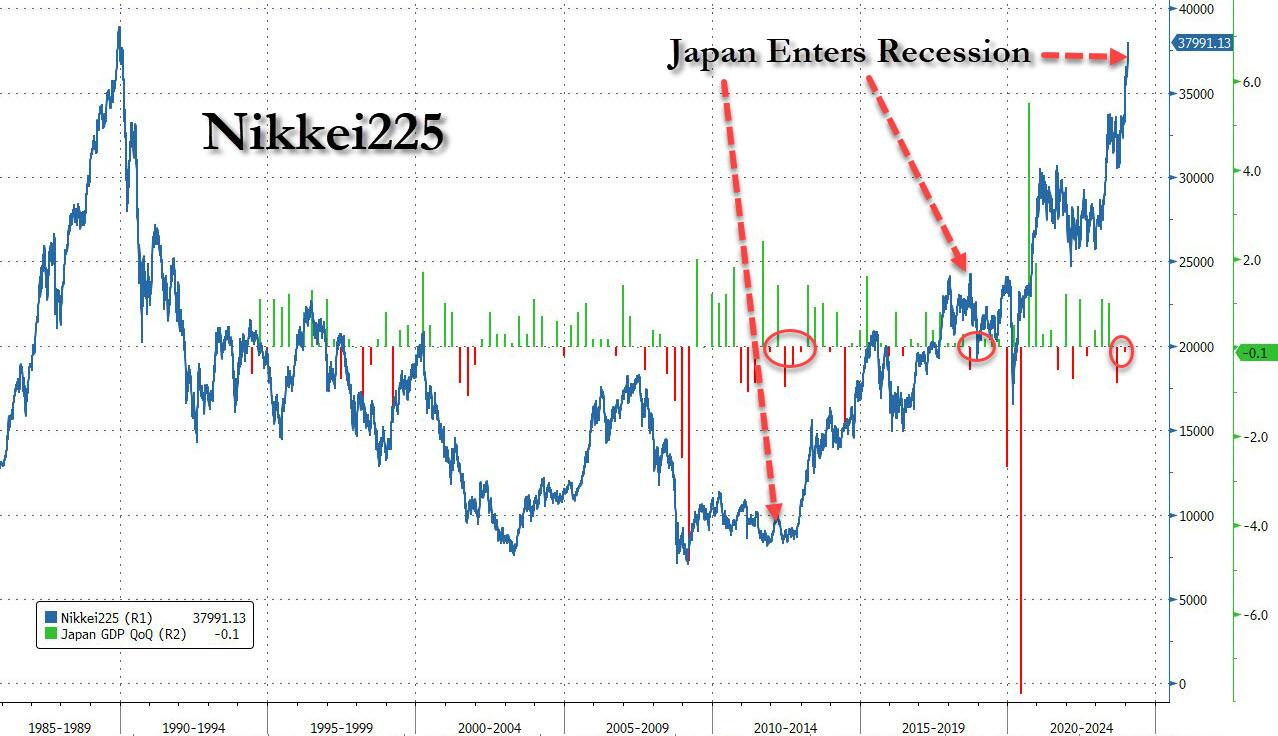

Japans Börse boomt

Während die Märkte in China also in der Schwebe stehen, erlebt etwas weiter östlich der japanische Aktienindex Nikkei-225 seinen zweiten Frühling:

Zum ersten Mal seit 35 Jahren wanderte dieser wieder auf Höchststände jenseits der 30.000er-Marke und schloss, beflügelt von den Quartalszahlen bei Nvidia, mit 39.098,68 Punkten vergangene Woche über dem alten Rekord von 1989. Dabei hat die Euphorie in Japan gleich mehrere Gründe:

Zum einen befinden sich mit Nikon und Canon zwei der drei größten Lithographiehersteller in Japan. Diese beiden Unternehmen waren im Jahr 2020 für 38 Prozent des gesamten Lithographiemarktes für die Halbleiterindustrie zuständig (die übrigen 62 Prozent entfielen auf niederländischen Konzern ASML) und beliefern sowohl den Westen als auch China mit den so dringend benötigten Maschinen zur Herstellung von Mikrochips.

Zum anderen hat auch Warren Buffet’s Bekenntnis zum japanischen Markt im letzten Jahr für einen regelrechten Boom ausländischer Investoren gesorgt: Für sie ist Japan ein Wachstumsmarkt.

Doch der wahre Hauptgrund für den Wiederaufstieg Japans liegt andernorts und ist auch jener Grund, der schon vor 35 Jahren den japanischen Markt so stark zum Florieren brachte: die Währungs- und Zinspolitik Japans.

Trotz mehrmaliger Intervenierungen am Devisenmarkt im letzten Jahr, ließ die japanische Notenbank den Leitzins unangetastet. Dieser befindet sich nun schon seit 2016 mit -0,1 Prozent auf einem historischem Tiefstand.

Der dadurch schwache Yen führt dazu, dass die japanische Exportindustrie derzeit scheinbar(!) Rekordgewinne für sich verbuchen kann. Denn in den aktuellen Jahresprognosen japanischer Unternehmen ist die Mehrheit der Gewinne auf Währungsgewinne zurückzuführen - im Falle von Toyota sprechen wir sogar von mehr als zwei Drittel.

Während Tokio also brummt, ziehen andernorts dunkle Wolken über Japan auf.

Schattenseiten im Land der aufgehenden Sonne

Denn rein technisch gesehen, befindet sich Japan in einer Rezession.

Aufgrund der schwachen Binnennachfrage rutschte das japanische Bruttoinlandsprodukt im vierten Quartal ins Minus und liegt damit nun zwei Quartale hintereinander in Negativterritorium (-3,3 % in Q3/23, -0,4 % in Q4/23). Das ist zwar nicht das erste Mal, dass Japan sich in einer Rezession befindet, wohl aber das erste Mal bei gleichzeitigem Anstieg des Nikkei-Indexes.

Warum aber scheint der japanische Aktienmarkt gegenüber der Wirtschaftslage des Landes dieses Mal so resilient zu sein? Es ist dasselbe Lied, das nahezu überall gespielt wird: KI - und der Einfluss Nvidias, der sich wie ein Schleier (auch) über die wirtschaftliche Realität Japans legt. Doch ist diese Euphorie von selbiger Fragilität geprägt, wie in den späten 1980ern, als die Bank of Japan unter einem enormen Druck stand, erstmals die Zinssätze wieder zu erhöhen.

Finger weg von asiatischen Aktien?

Der Schluss legt nahe, dass hinter dem Aufstieg des Nikkei-Indexes mehr Schein als Sein zu stecken scheint. Ein Einstieg in den japanischen Aktienmarkt soll also gut abgewogen werden. Denn nebst bekannten Imponderabilien lauern in Japan zusätzlich einige Besonderheiten.

China steckt dagegen nach wie vor fest in der Krise. Eine Fortsetzung des Preisverfalls chinesischer Aktien kann derzeit nicht ausgeschlossen werden. Zusätzlich ist Peking auch nicht bereit, seinen Kurs großartig zu verändern. Aller Voraussicht nach steht daher China noch ein längerer Leidensweg bevor, bis der Druck auch Peking irgendwann groß genug sein dürfte, um die so dringend benötigten Reformen auf den Weg zu bringen.

Sowohl der japanische als auch chinesische Aktienmarkt sind daher sehr mit Vorsicht zu genießen. Wer unbedingt jetzt in Aktien einsteigen will, ist am US-amerikanischen oder dem europäischen Markt eindeutig besser beraten.

Doch es sei gesagt, dass wir hier nur unsere Perspektive darlegen und dies somit keine Anlageberatung oder Ähnliches darstellen soll!

Vielen Dank für die Aufmerksamkeit und nicht vergessen, optimistisch zu bleiben! 👋